Företaget A i ett EU-land säljer varor till företaget B i ett annat EU-land. Syftet med att varor säljs över landsgränser är att försvåra för myndigheter att kontrollera momstransaktionerna.

Företaget B säljer sedan vidare varorna inom samma land. Företaget B är då skyldig att betala momsen för försäljningen till Skatteverket, men struntar i det, alternativt balanserar upp det med moms från fiktiva köp av produkter från andra bolag, eftersom ingående och utgående moms kan kvittas mot varandra.

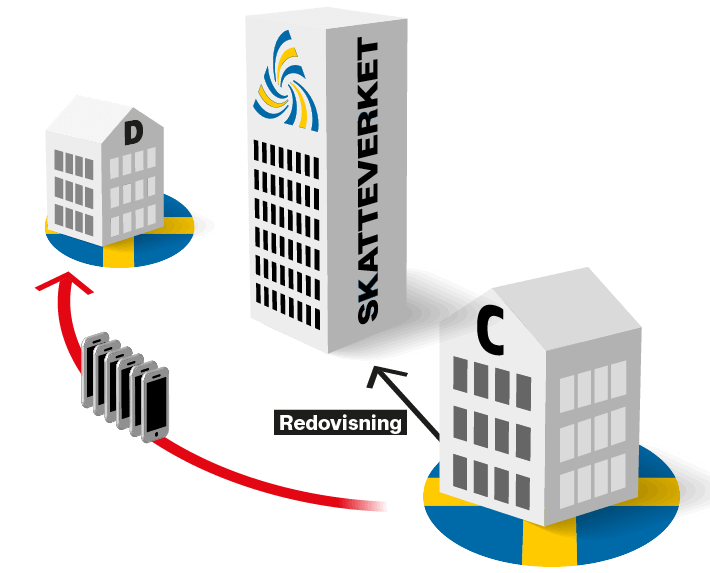

Företaget C säljer sedan vidare produkterna igen. Företaget C redovisar både momsen på köpet och på försäljningen på ett korrekt sätt. Syftet är att distansera nästa köpare i ledet från företaget B.

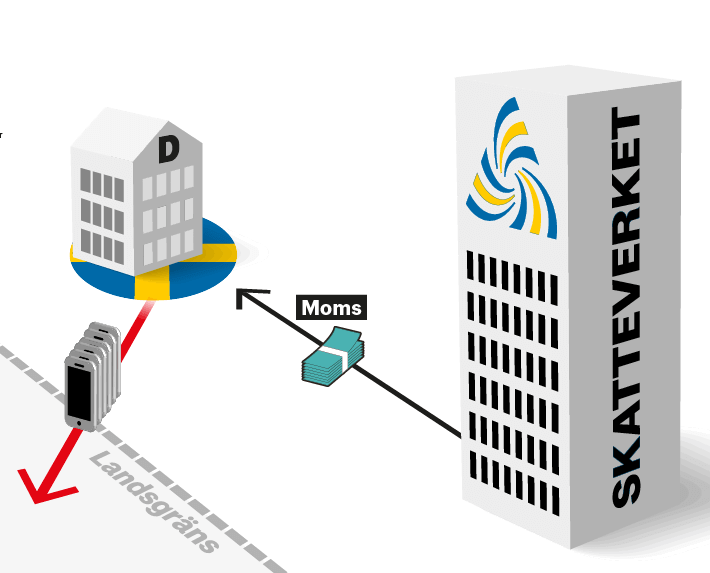

Företaget D säljer i sin tur varorna till en köpare i ett annat EU-land utan moms, så kallad omvänd momsplikt. Det innebär att det är köparen som ska redovisa den utgående momsen. I redovisningen från D syns då bara den moms som betalats till C i det tidigare ledet. Den momsen betalar då Skatteverket ut till D.

Resultatet av detta upplägg är att ingen moms betalas in till staten vid vidareförsäljning av varorna från företag B samtidigt som företag D får momspengar från staten.